Contracts for Difference (CFDs) sind derivative Finanzinstrumente, mit denen Trader auf Kursveränderungen von verschiedenen Anlageklassen spekulieren können. Man kann sagen, bei CFDs handelt es sich um Vereinbarungen zwischen dem Trader und einem CFD-Anbieter. Bei der die Differenz zwischen dem Eröffnungs- und Schlusskurs eines Assets abgerechnet wird. Aus diesem Grund werden sie auch als Differenzkontrakte bezeichnet.

Kurz gesagt: Sie ermöglichen es, sowohl auf steigende als auch auf fallende Märkte zu setzen.

Geschichte der CFDs

Die Entwicklung der CFDs reicht zurück in die 1990er Jahre, als sie von der Londoner Investment USB Warburg eingeführt wurden¹. Sie wollten damit eine Art Absicherungsmittel für die institutionellen Anleger erschaffen.

Anfangs waren CFDs nur für professionelle Investoren zugänglich gewesen. Aber im Laufe der Zeit wurden sie auch für private Trader verfügbar gemacht. Mittlerweile sind sie weltweit verbreitet und haben sich zu einem beliebten Instrument im Finanzmarkt entwickelt.

Vorteile und Risiken beim CFD Handel

Vorteile

- Zugang zu verschiedenen Märkten: CFDs bieten dir die Möglichkeit, auf verschiedene Märkte wie Aktien, Indizes, Rohstoffe, Devisen und Kryptowährungen zuzugreifen. Dadurch kannst du dein Portfolio diversifizieren und von unterschiedlichen Marktbedingungen profitieren.

- Sie sind flexibel: CFDs ermöglichen es dir, sowohl auf steigende als auch auf fallende Märkte zu spekulieren. Du kannst Long- oder Short-Positionen eingehen, um von steigenden oder sinkenden Kursen zu profitieren.

- Hohes Potenzial für höhere Renditen: Aufgrund der Hebelwirkung kannst du mit CFDs größere Positionen kontrollieren, als dein eigentliches Kapital es zulässt. Das kann potenziell zu höheren Renditen führen, wenn die Marktbewegungen es zulassen.

Nachteile

- Risiken der Hebelwirkung: Die Hebelwirkung kann sowohl Gewinne als auch Verluste verstärken. Während dies zu höheren Renditen führen kann, birgt es auch das Risiko erheblicher Einbuße. Deswegen musst du den Hebel verantwortungsbewusst einsetzen und dir der potenziellen Auswirkungen auf dein Kapital bewusst sein.

- Verluste über den Kapitaleinsatz hinaus: Mit CFDs besteht die Gefahr, dass Verluste den ursprünglichen Kapitaleinsatz übersteigen. Wenn sich der Markt gegen deine Position bewegt, bist du möglicherweise verpflichtet, zusätzliches Kapital einzuzahlen, um Defizite auszugleichen. Für Privatkunden aus Deutschland besteht dieses Risiko seit 2017 nicht mehr.

- Volatilität der Märkte: Die Finanzmärkte sind von Natur aus volatil und das gilt auch für die Märkte, auf die CFDs abzielen. Preisbewegungen können schnell und unvorhersehbar sein, was zu erheblichen Profiten oder Verlusten führen kann.

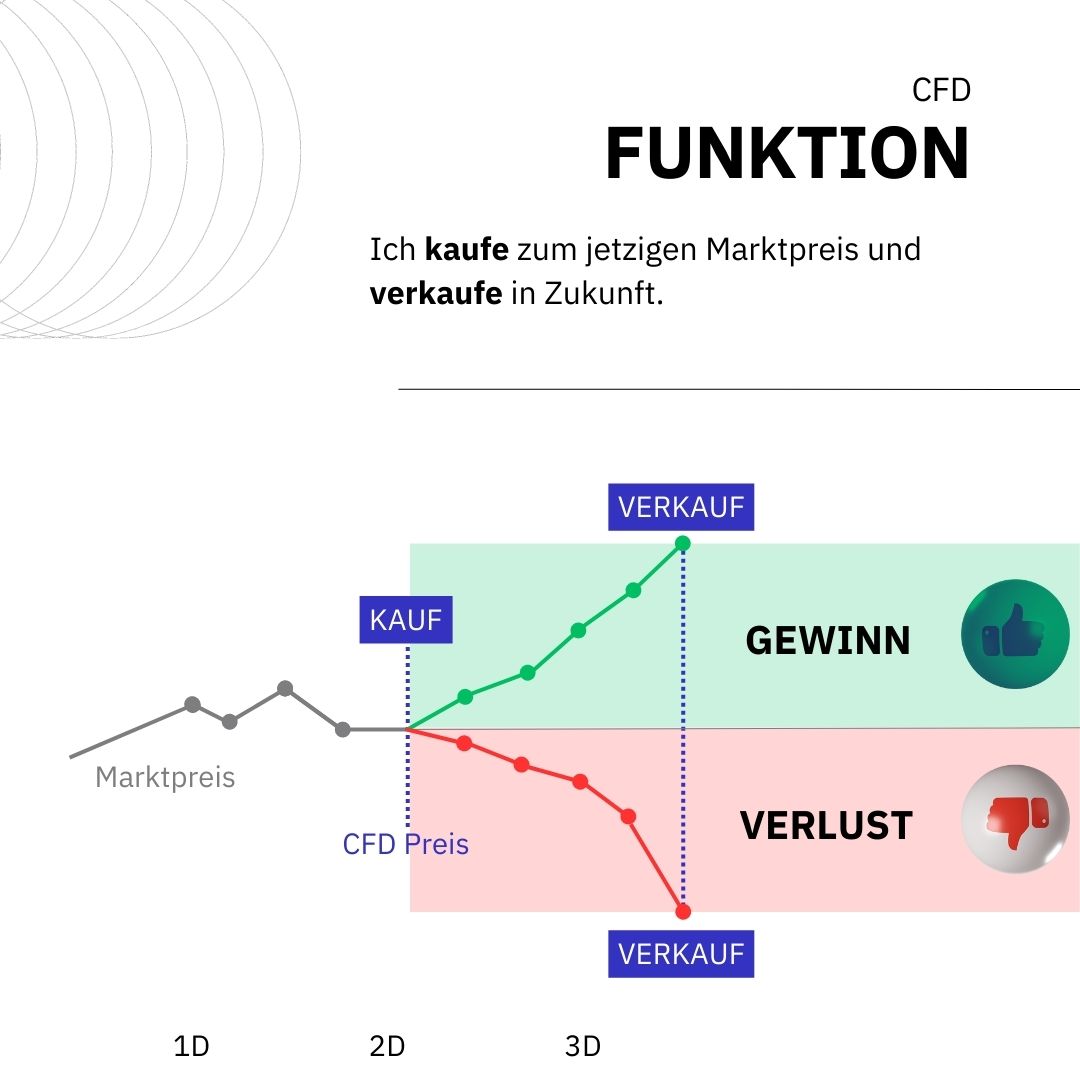

Die Funktionsweise von CFDs

Margin-Handel

Beim CFD-Handel wird der Margin-Handel angewendet. Das bedeutet, dass Trader nur einen Bruchteil des Gesamtwerts der gehaltenen Position einzahlen müssen. Dieser Bruchteil wird als Margin bezeichnet. Die Margin ermöglicht es den Tradern, größere Positionen einzunehmen, als sie Kapital besitzen. Um die Position zu finanzieren, leiht sich der Trader Geld von einem CFD-Anbieter.

Long- und Short-Positionen

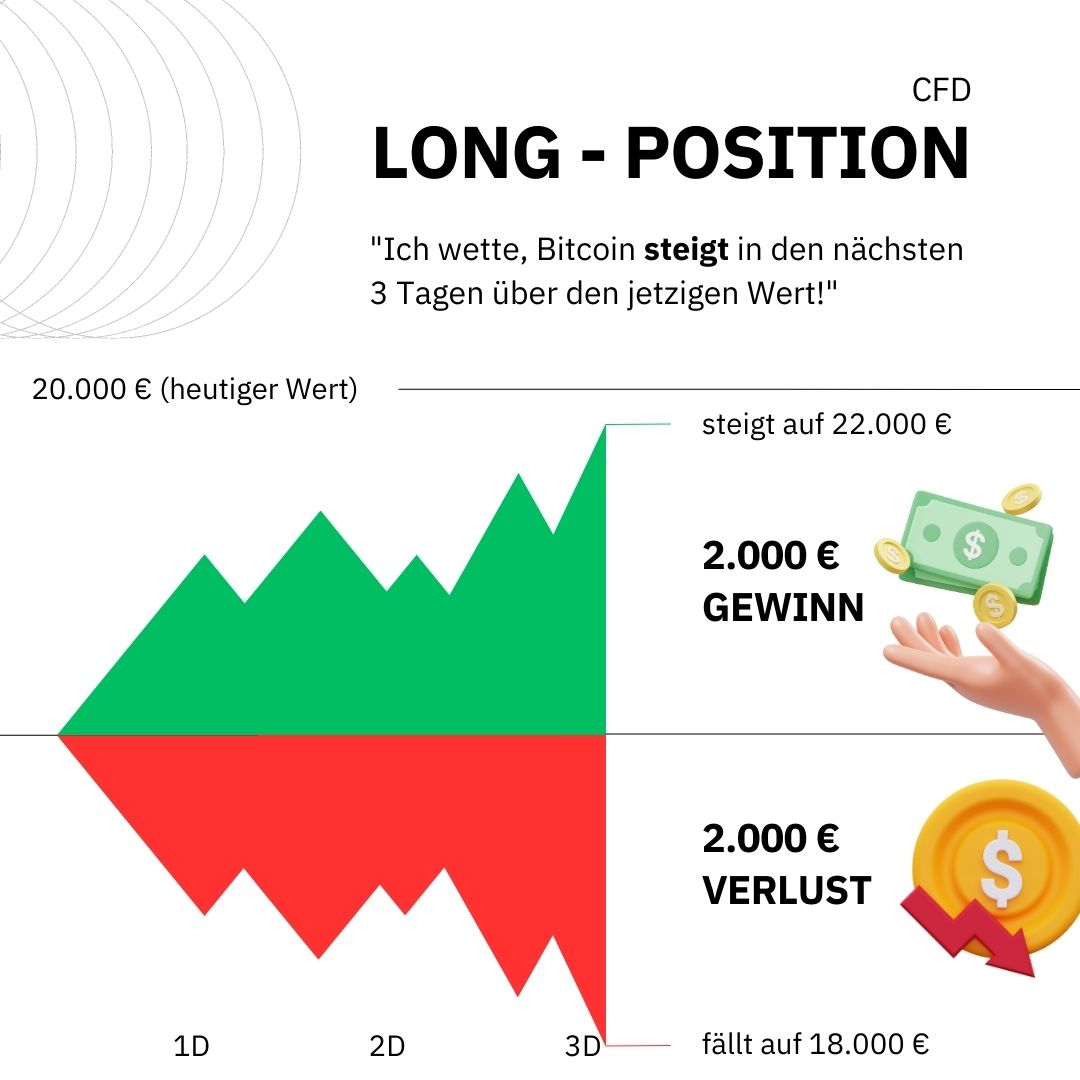

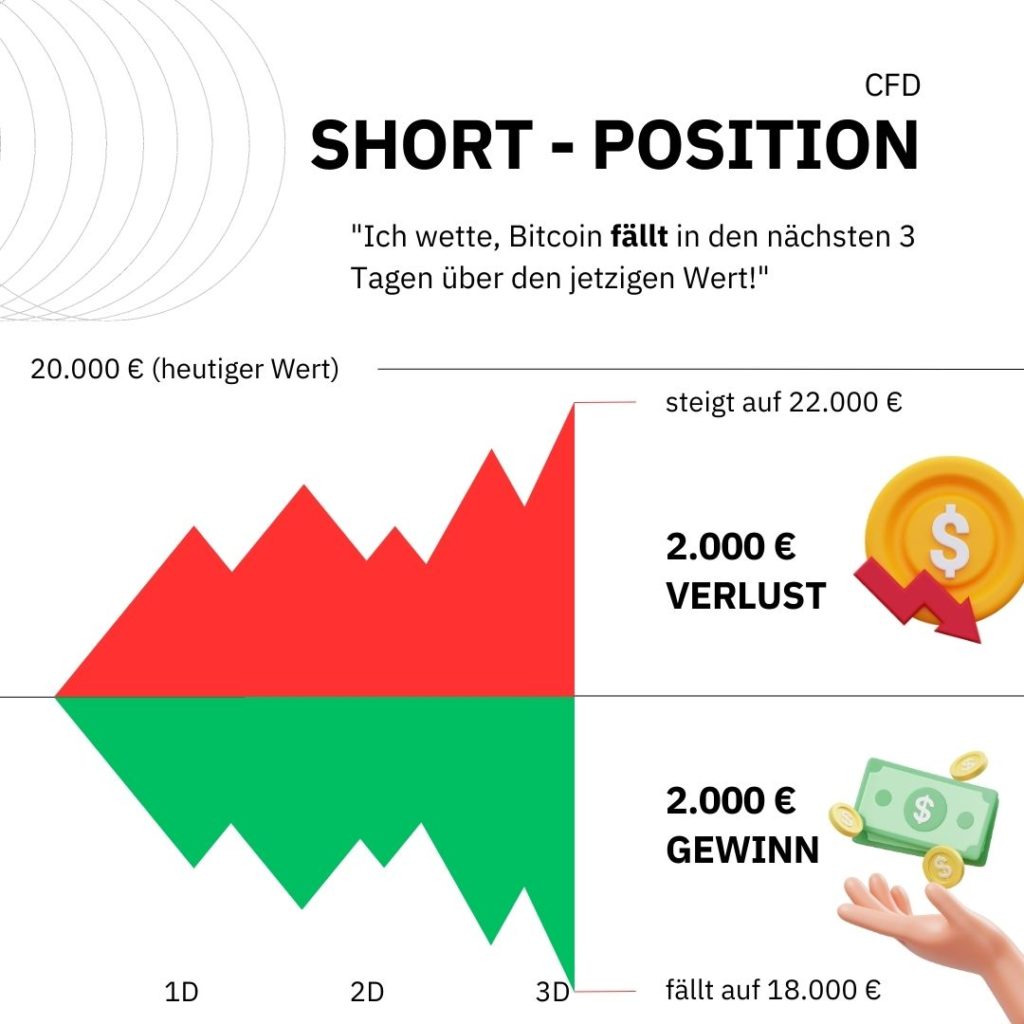

Eine Long-Position wird eingegangen, wenn der Trader davon ausgeht, dass der Kurs des Assets steigen wird³. Also er kauft den CFDs zu einem bestimmten Preis und hofft darauf, dass der Preis ansteigen wird. Wenn das eintrifft, erzielt der Trader einen Gewinn.

Im Gegensatz dazu wird eine Short-Position eingegangen, wenn der Trader denkt, dass der Kurs eines Assets fallen wird³. Er verkauft den CFD zu einem bestimmten Kurs und spekuliert auf einen Preisfall. Fällt der Preis tatsächlich, wird ein Profit erzielt.

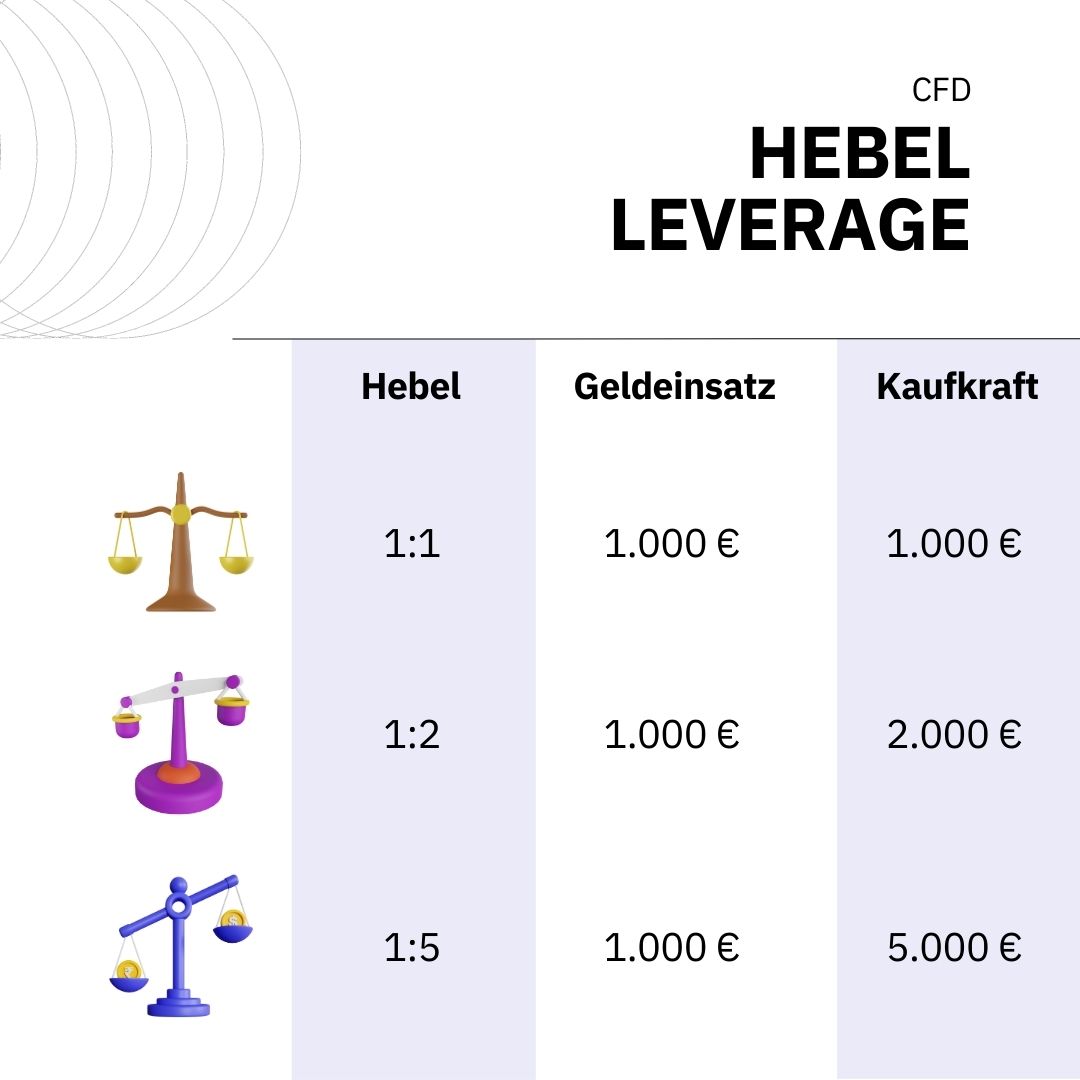

Hebelwirkung

Die Hebelwirkung ist eine der herausragenden Eigenschaften von CFDs. Sie ermöglicht es Tradern, größere Gewinn- und Verlustmöglichkeiten festzulegen, als es bei einem direkten Kauf des Assets der Fall wäre. Durch den Einsatz eines Hebels können die Händler größere Positionen kontrollieren, als es ihr tatsächliches Kapital zulässt.

Der Hebel multipliziert die Handelsgröße, wodurch potenziell höhere Profite erbracht werden können. Dabei darfst du aber nicht vergessen, dass der Hebel gleichzeitig auch die Verluste beeinflusst.

Beispielszenario: Angenommen, du möchtest eine Long-Position auf eine Aktie mit einem Hebel von 1:10 eröffnen. Wenn der Aktienkurs um 1 % steigt, beträgt dein Gewinn nicht nur 1 %, sondern 10, da der Hebel deine Marge anhebt². Andererseits kann ein 1%iger Kursverlust zu einem Verlust von 10 % führen.

Anwendungsgebiete von CFDs

Beim Aktienhandel ermöglichen CFDs, dass du an den Preisschwankungen von Einzelaktien teilhaben kannst, ohne diese tatsächlich besitzen zu müssen. Dadurch kannst du von steigenden oder fallenden Kursen profitieren und die vollen Kosten für den Aktienkauf umgehen.

Gleichzeitig ist es möglich, auf verschiedene Indizes zu spekulieren, wie zum Beispiel den S&P 500 oder den FTSE 100. Damit profitierst du von der allgemeinen Leistung des Aktienindex und nicht nur von einzelnen Aktien.

Ein weiterer Anwendungsbereich von CFDs liegt im Rohstoffhandel. Du kannst auf die Preisbewegungen von Rohstoffen wie Gold, Silber, Öl und Weizen Vermutungen anstellen, ohne physische Lagerkosten berücksichtigen zu müssen. Somit kannst du von der hohen Volatilität der Rohstoffmärkte profitieren.

Der Devisenhandel, auch bekannt als Forex, ist ebenfalls ein beliebter Bereich für den Einsatz von CFDs. Hier kannst du auf Währungspaare wie EUR/USD, GBP/USD und andere setzen und von den Kursschwankungen Gewinne erzielen.

Mit dem Aufstieg von Kryptowährungen haben auch CFDs in diesem Bereich an Bedeutung gewonnen. Durch ihre recht hohe Volatilität können hiermit sogar noch höhere Erträge erwirtschaftet werden.

Regulierung und Risikomanagement beim CFD Trading

Regulierung

In vielen Ländern gibt es spezialisierte Behörden, die den CFD-Handel regulieren und überwachen. Diese Behörden setzen Standards für den Handel, um den Schutz der Anleger zu garantieren und faire Handelspraktiken zu fördern. Ein Beispiel für eine solche Behörde ist die European Securities and Markets Authority (ESMA) aus Europa.

Zusätzlich müssen regulierte CFD-Broker bestimmte Vorschriften einhalten, um eine gewisse Transparenz sicherzustellen. Dazu gehören die Offenlegung von Risiken, die Vermeidung von Interessenkonflikten, die Trennung von Kundengeldern von den Unternehmensgeldern und die regelmäßige Berichterstattung. Durch die Einhaltung dieser Vorschriften wird die Bedrohung von betrügerischen Aktivitäten reduziert und der Schutz der Kundengelder gesichert.

Risikomanagement

Eine solide Ausbildung und Kenntnis des CFD-Handels sind entscheidend, um deine Risiken auf ein Minimum senken zu können. Du musst die Funktionsweise von CFDs, die Märkte, auf denen du handeln möchtest, sowie die verschiedenen Handelsstrategien verstehen. Durch eine umfangreiche Bildung und kontinuierliche Weiterbildung triffst du zudem bessere Handelsentscheidungen.

Stop-Loss-Aufträge sind ein wichtiges Instrument im Risikomanagement. Sie ermöglichen es dir, den maximalen Verlust, den du akzeptieren möchtest, festzulegen. Erreicht der Marktpreis dieses Niveau, wird die Position automatisch geschlossen, um weitere Verluste zu vermeiden.

Ein diversifiziertes Handelsportfolio ist ein effektiver Weg, um Risiken zu streuen. Investiere niemals dein gesamtes Kapital in eine einzige Position, sondern teile es auf verschiedene Vermögenswerte und Märkte auf.

Zusätzlich musst du regelmäßig deine offenen Positionen überwachen und auf mögliche Schwankungen achten. Marktbedingungen ändern sich schnell. Daher ist es wichtig, auf Veränderungen zu reagieren und gegebenenfalls Positionen anzupassen oder zu schließen.

Zu guter Letzt musst du immer ein effektives Kapitalmanagement betreiben. Du solltest nur das Geld investieren, dessen Verlust du verkraften kannst. Wahre ein vernünftiges Risiko-Rendite-Verhältnis und stecke nicht dein gesamtes Kapital in eine einzige Position. Eine Faustregel ist, nicht mehr als einen festgelegten Prozentsatz in einzelne Positionen zu investieren. Beispielsweise solltest du nicht mehr als 2 %, 5 % oder 10 % des gesamten Kapitals verwenden. So gefährdest du nicht dein gesamtes Kapital mit einem einzigen Kursverlust.

Quellenangabe:

¹ Contracts-for-difference.com, Geschichte / Entwicklung

² Investopedia, Leverage

³ Skilling, Unterschied Long-Short-Position

⁴ BaFin, Nachschusspflicht